- De groei van de mondiale kredietverlening buiten banken om gaat hard.

- Het gaat dan om leningen via ongereguleerde partijen als fintechs die online kopen op afbetaling faciliteren of investeringsmaatschappijen.

- Volgens het IMF vormt dit systeem van ‘schaduwbankieren’ een potentieel risico voor de financiële stabiliteit.

- Lees ook: Waarom het na de recente beursrally handig kan zijn om je in te dekken tegen een daling van aandelenkoersen – 3 manieren waarop je dat kunt doen

Sinds de kredietcrisis van 2008 is het toezicht op banken aanzienlijk verscherpt. Reguliere kredietverlening is aan veel regels gebonden. Maar daarnaast is een systeem van ‘schaduwbankieren’ opgekomen van partijen die ook leningen verstrekken, maar buiten het reguliere toezicht vallen waar banken mee te maken hebben.

Dan kan het gaan om investeringsmaatschappijen die geld van beleggers bijeen brengen om leningen te verstrekken aan startups. Maar ook nieuwe fintechpartijen die online kopen op afbetaling aanbieden aan consumenten, zijn de facto schaduwbankiers.

De opkomst van een parallelle kredietsector is een potentiële dreiging voor de financiële stabiliteit, zo stelt het Internationaal Monetair Fonds (IMF) maandag in een blogpost.

Naarmate meer en meer leningen worden verstrekt door minder gereguleerde partijen, nemen de risico’s toe. “De migratie van deze kredietverstrekking van gereguleerde banken en meer transparante openbare markten naar de meer ondoorzichtige wereld van privékrediet creëert potentiële risico’s”, schrijven analisten van het IMF.

Het gaat daarbij niet om kleine bedragen. De omvang van niet-gereguleerde kredietverlening bereikte afgelopen jaar wereldwijd een niveau van ruim 2.000 miljard dollar.

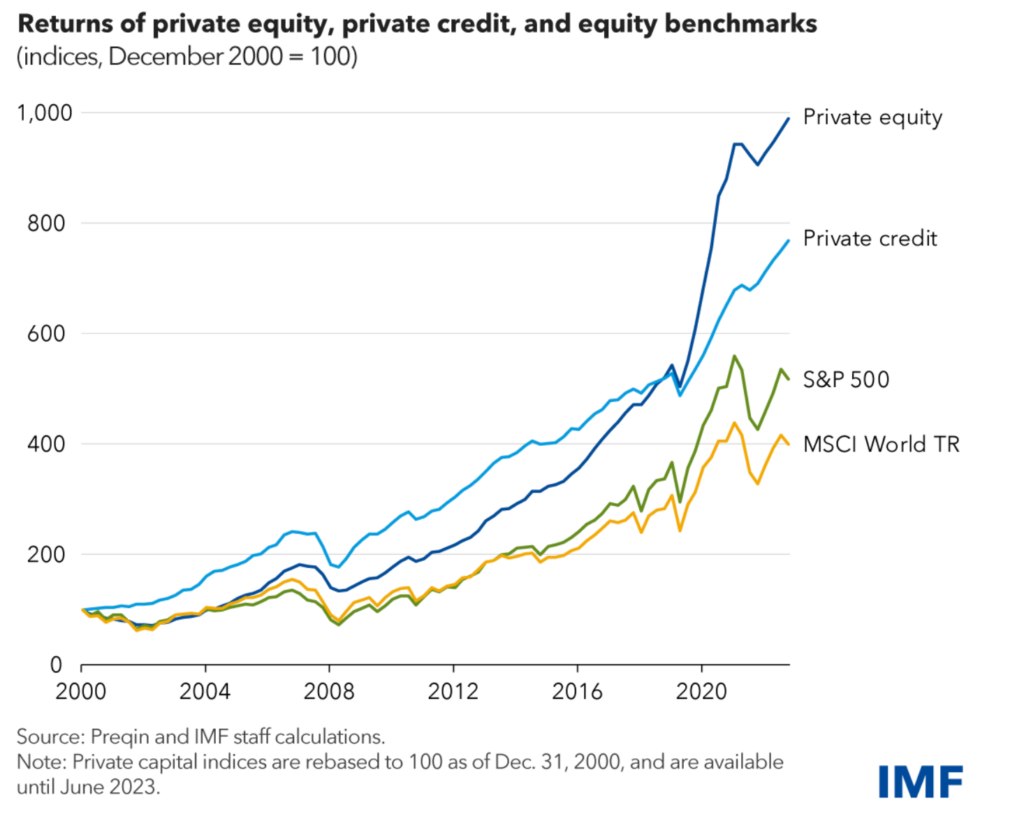

Sinds het begin van deze eeuw zijn de rendementen die private equity-investeerders en andere private kredietverleners boeken, ook fors gestegen - meer nog dan het rendement van brede aandelenindices zoals de de S&P 500-index en MSCI World index.

De opkomst van private financiering buiten banken om heeft onder meer te maken met de behoefte aan financiering voor startups, waar gereguleerde banken zich vanwege de risico's niet aan wagen.

Het gaat om een markt waarbij leningen voor langere tijd vastzitten in bedrijven en niet makkelijk verhandelbaar zijn. Maar juist vanwege het hoge initiële risico kan het rendement ook hoog zijn.

Gebrek aan toezicht op schaduwbanken

Het gebrek aan toezicht zorgt ervoor dat het zicht op risico's beperkt is. "De kredietkwaliteit is niet altijd duidelijk of gemakkelijk te beoordelen, en het is moeilijk te begrijpen hoe systeemrisico's zich kunnen ontwikkelen, gelet op de niet altijd even duidelijke banden tussen private equity-fondsen, participatiemaatschappijen, commerciële banken en investeerders", schrijven de analisten van het IMF.

Zo hebben bedrijven die geld lenen, vaak al schulden op de balans staan. Dat betekent dat ze meer risico lopen als de rente stijgt: een derde van de kredietnemers heeft al te maken met rentekosten die hoger zijn dan de inkomsten, aldus het IMF.

De partijen die de leningen verstrekken, scherpen hun leennormen echter niet aan, omdat privaat krediet steeds meer concurreert met leningen van grotere banken.

Een bijkomende zorg is de mate waarin banken verweven zijn met dit systeem van alternatieve kredietverlening. Banken kunnen bijvoorbeeld meer blootstelling aan private kredietverlening hebben dan velen beseffen, terwijl pensioenfondsen en verzekeraars deels direct participeren in de alternatieve kredietverlening, aldus het IMF.

Hiermee kunnen schaduwbanken een recessie versterken wanneer deze toeslaat, volgens een van de auteurs van het IMF-blog.

"Ik denk niet dat we meteen een risico zien voor de financiële stabiliteit, maar … vanuit een macro-perspectief weten we niet (hoe) de sector, gelet op de omvang, zou functioneren tijdens een ernstige langdurige recessie", zei Fabio Natalucci afgelopen week op een conferentie, volgens de nieuwsdienst voor de sector Pensions and Investments.